基礎編 2. 金利の期間構造

2.3 LIBOR金利の分断化

2.3.1 イールドカーブは、同質な商品の利回りで構築すること

すこし横道にそれます。

市場で観測されるPar Curveから、金利の期間構造を導出する方法の説明に入る前に、イールドカーブの定義の所で使った“ある特定の金融商品”の意味について、少し掘り下げてみます。

ここで“ある特定の金融商品”とは、その商品のクレジットリスクが同質、あるいは極めて類似している商品である必要があります。従って、イールドカーブは、債券や預金・スワップ金利など金融商品ごとに、様々な種類のカーブが存在します。

金融市場で指標となるようなイールドカーブには、次のようなものがあります。

- Government Bond Curve

- LIBOR・Swap Curve

- Corporate Bond Curve

- Credit Curve

また、これらのイールドカーブ間のスプレッドを描いたSpread CurveあるいはBasis Curveと呼ばれるカーブを描く事も出来ます。

この際注意すべきは、同じ発行体、あるいは同じクレジットリスクで、かつ同質であると見做されている商品の利回りを使って描く必要があるという事です。Government Bond Curveは、国債の期間毎の利回りをつないだイールドカーブですが、例えば日本政府が発行した国債であっても、一般的な国債と、個人向け国債、インフレ連動債などは、それぞれ別々のイールドカーブにすべきでしょう。あるいは、同じ企業が発行した事業債であっても、シニア債と劣後債は、クレジットリスクの性質が異なっており、別々のイールドカーブにすべきです。

Libor・Swap Curveは、同じ通貨内においては、かつては一本のカーブとして取り扱われていましたが、今では、変動金利のインデックスによって複数のカーブを描くようになってきました。かつて、オーバーナイト金利、3か月LIBOR、6カ月LIBORはすべて同質なリスクの商品と見做されていましたが、もはやそうでは無くなりました。

2.3.2 LIBOR・Swap Curve

前節1.3で触れた通り、Quants FinanceにおけるRisk Free Rateは、短期の政府債利回りではなく、市場参加者の実際の運用・調達レートを使うべきです。そして、リーマンショックまでは、そのRisk Free RateとしてLIBOR・Swap Curveを使うのが一般的でした。

LIBOR・Swap Curveは、金利スワップなどのデリバティブズの指標となるイールドカーブで、LIBOR Curveや、Swap Curveとも呼ばれます。このカーブは、これまで、短期のインターバンク預金金利と、短期~中期の金利先物やFRA、中長期のSwap金利などを繫いで構築していました。かつては、それらの商品は、ほぼ同質のリスクと見做されていましたが、リーマンショック後、状況は大きく変化しました。

LIBOR金利は、ロンドンにおけるインターバンク預金金利です。本来 無担保の預金に適用される金利なので、預金先の銀行のクレジットリスクを元本全額に負います。一方、オフバランス取引であるFRAやSwapから発生するクレジットリスクは、本来なら無担保の預金とは相当異なります。しかし実務の慣行では、1980年代にSwapが登場した頃から、短期(期間が1年以内)の金利はLIBORから取り、中長期(3カ月から1年超)の金利はデリバティブズの取引レートから取って、それらを繋ぎ合わせて一本のイールドカーブを描いていました。また、短期のインターバンク預金金利の間でも、オーバーナイト預金(O/N Deposit 本日スタートで翌営業日が期日の預金)と、3か月や6カ月の預金(Term Deposit)は、ほぼ均質のリスクと見做されていました。実際に、これらの商品間で裁定が働かないような金利水準に収束していたので、それでも問題が無かったのです。

ところが、サブプライムショック、リーマンショック以降は、LIBOR金利の分断化と呼ばれる現象が発生しました。

2.3.3 Overnight Index Swap (OIS)

Overnight Deposit に比べ、Term Depositは、預け先のクレジットリスクに、より長い期間さらされます。従って、そのリスクを勘案すると、Term Depositの金利にはクレジットリスクプレミアムが乗っかり、若干高くなってもおかしくはありません。実際にノーマルなイールドカーブの形状は右上がりをしており、そのリスクを一部反映しているものと考えられます。しかし、イールドカーブの形状は、将来の金利変動の予想も含まれており、市場参加者の間でO/N Deposit金利が将来上昇するとの見方が強ければ、同様に右上がりになります。

この金利変動の予想分は、Overnight Index Swap(OIS)を使ってヘッジする事が可能です。OISは、Overnight金利をDaily Compoundingして得られる一定期間後のYieldと、固定金利(あるいは3か月、6カ月などのLIBOR金利)との交換契約です。

オーバーナイト預金を毎日ロールオーバーし、6カ月間運用するとします。預金先は、日々クレジットリスクを見ながら、毎日変える事が可能なのでクレジットリスクを気にする必要はありません。そこで毎日受取るO/N 金利を、OISで6カ月の固定金利にスワップ(O/N金利を6カ月間Compoundingした金利を支払い、6カ月の固定金利の受取りに変換)したとします。そうすると、効率的な市場であれば、最初から6カ月のTerm Depositに預金して受取る利息よりは、少しだけ低くなるはずです。その差は、6カ月間のクレジットリスクを回避した対価と見做せます。通常、ダブルAクラスの金融機関であれば、1年以内のデフォールト確率は0.1%以下と見做されています。すると、6カ月のクレジットリスクの対価は高くても0.05%以下になるでしょう。

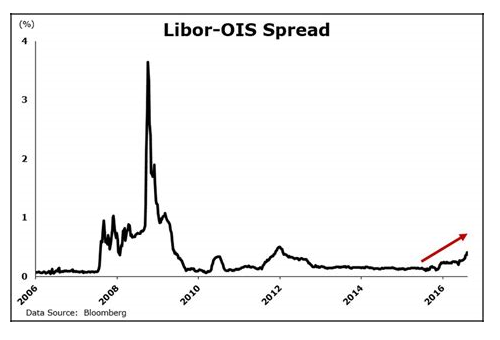

2.3.4 OIS Spreadの急拡大

ところが、その金利差(これをOISスプレッドと呼びます)は、Sub-Primeショックとそれに続くリーマンショック以降、預け先のクレジットリスクだけでは、とても説明できないほど開きました。リーマンショック以降10年以上経ち、銀行のクレジットリスクに対する認識は、大分安定してきました。しかし、このOISスプレッドはいまだに高止まりしています。